Dernière mise à jour : janvier 2026

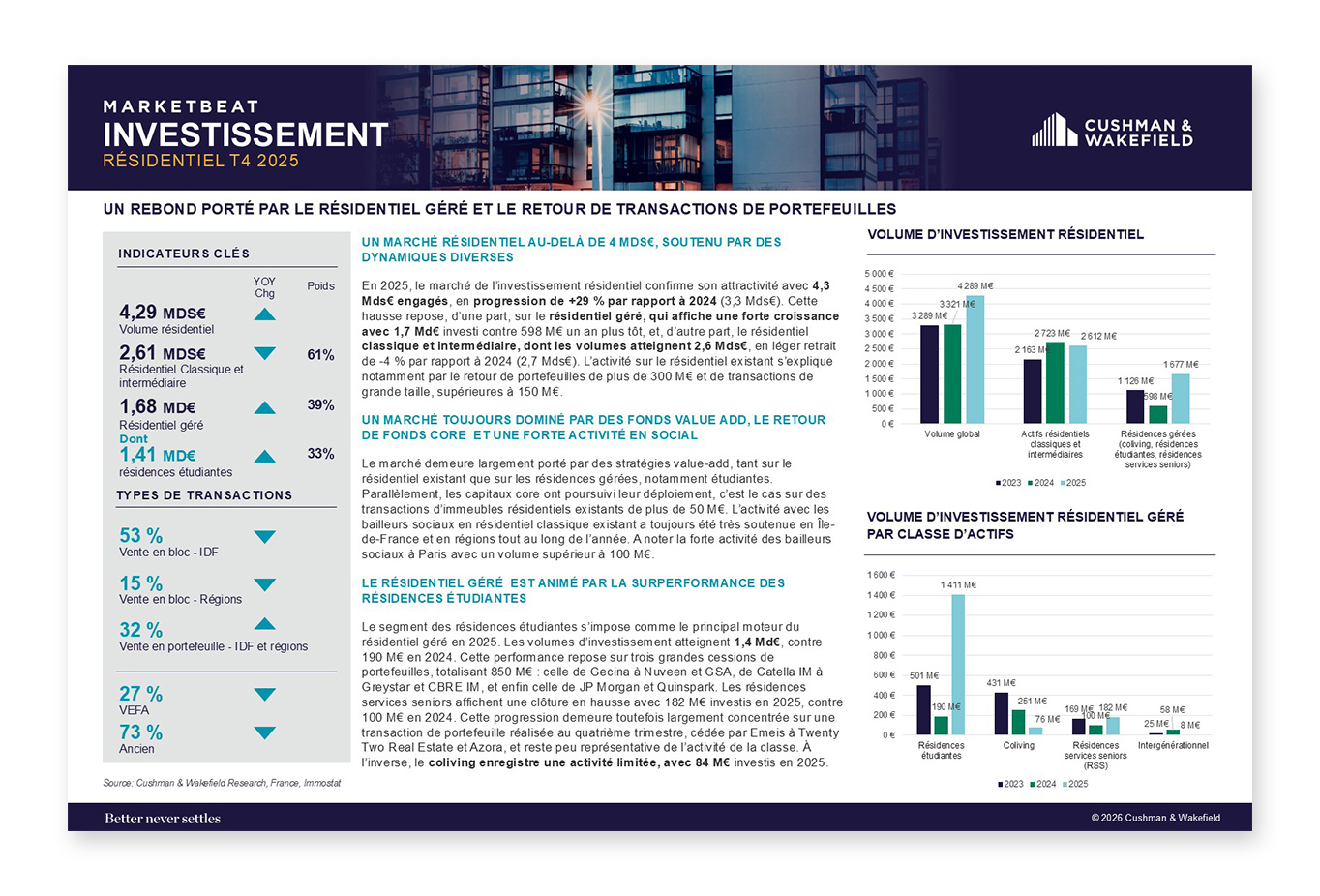

En 2025, le marché de l’investissement résidentiel en France confirme son attractivité avec un volume global de 4,3 Mds€, en hausse de 29 % sur un an. Cette dynamique repose sur le fort rebond du résidentiel géré notamment étudiant, ainsi que le retour de portefeuilles de plus de 300 M€ et de transactions de grande taille, supérieures à 150 M€ en résidentiel géré et classique existant.

Entre stratégies value-add dominantes et retour des capitaux core, le secteur bénéficie également de la présence des bailleurs sociaux, particulièrement à Paris et en Île-de-France.

- Le résidentiel géré connaît une forte croissance avec 1,7 Md€ investis, contre 598 M€ en 2024. Le segment étudiant domine avec 1,4 Md€, soutenu par trois cessions de portefeuilles majeures.

- Le résidentiel classique et intermédiaire totalise 2,6 Mds€, un volume en léger retrait de 4 % par rapport à 2024. Ce segment a été stimulé par le retour de portefeuilles de plus de 300 M€ et de transactions de grande taille, supérieures à 150 M€.

- Les bailleurs sociaux maintiennent une activité très soutenue, avec un volume dépassant les 100 M€ rien qu'à Paris.

- Le marché reste porté par les stratégies value-add, tant sur l'existant que sur les résidences étudiantes. On note cependant le retour des capitaux core sur les actifs existants de plus de 50 M€.